話題のふるさと納税知っていますか?

ふるさと納税自体は10年ほど前から始まりましたが、制度がスタートした当初はもとより、今日まで人気は衰えずに最近ではCMでもよく見かけるようになってきました。

すでにふるさと納税を利用しているという方も少なくないと思いますが、そもそもふるさと納税とはどういう制度なのか、皆さんはご存知でしょうか?

そこで今回はこのふるさと納税について詳しくご紹介するとともに、ふるさと納税のメリットとデメリット、どのように利用すれば賢くお得に利用することができるか、についても改めてご紹介してまいりたいと思います。

そもそもふるさと納税とは

そもそも皆さんは、ふるさと納税についてどれほどご存知でしょうか?

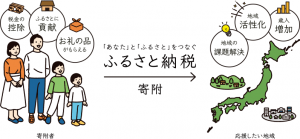

ふるさと納税とは2008年にスタートした制度で、自分が住んでいる地域に関わらず、全国どこの都道府県や市町村でも、自分が応援したいと思う地方自治体に寄付金を送ることで、その地域に貢献できる制度です。

たとえば自分はすでに上京しているけれども故郷に貢献したいという方がいらっしゃった場合、東京に住みながら故郷にふるさと納税をすることも可能なのです。

仕組みを知ろう

ふるさと納税の最大の特徴といえば、何といっても地方自治体に寄付金を送るとお礼品として、野菜やお肉、ブランド米などのお米、旅行券など、その地域にちなんだ特産品や名産品を受け取ることができる点ではないでしょうか。

さらには翌年度の住民税が減税されて安くなるなど、寄付をした金額は税金から控除されたり還付されるという仕組みまであるのです。

また、何カ所も地方自治体に寄付することも可能なため、最近では税金対策として活用したり、複数の地域に寄付されている方も少なくありません。

寄付したお金の使い道も選べる

なお、寄付したお金をどのように使ってもらいたいか、自治体に指定することも可能です。

というのも、ふるさと納税ポータルサイトを見てみると、ふるさと納税を使い道から探していくという方法もあるのです。

その使い道にはさまざまなものがあり、教育や人づくり、福祉や子育て支援などや、はたまた街づくりや市民活動に活かされるケースもあります。

たとえば宮城県登米市では「ふるさとの安心安全のための消防防災施設の整備および設備などの充実に関する事業」を掲げていますし、神奈川県山北町では「SLの復活に関する事業」を掲げています。

このように、各自治体によって掲げているふるさと納税の使い道もさまざまであり、いろいろな活用のされ方があるということが分かります。

ふるさと納税にメリットデメリットはある?

それではふるさと納税について分かったところで、ここからはふるさと納税のメリットとデメリットについて、少しクローズアップしていきましょう。

メリット

ふるさと納税では年間総額2,000円以上は上限金額までであれば税金の控除対象となりますので、地方自治体に実質2,000円の寄付金を送ることでその地域を応援すると、お礼品がもらえるという点が最大のメリットではないでしょうか。

また、こちらも前述にあるとおりですが、寄付した金額がその年の所得税より還付され、翌年度の個人の住民税より還付されますし、「ふるさと納税ワンストップ特例制度」といって確定申告が不要となる制度もあります。

初めて知る特産品や名産品に出会える

お礼品ではその地域にちなんだ特産品や名産品がもらえるのですが、中にはその土地に行かなければなかなか入手困難な商品もあれば、施設利用券や旅行関連のものまで、その内容は多岐にわたります。

今まではその土地に行って初めて知ることができる特産品や名産品が、ふるさと納税を通して知ることができるという点も楽しみのひとつであり、メリットでもあります。

地方活性化にも一役

その土地でしか使えない施設利用券や宿泊券などをもらうことで、今まで訪れたことのない土地に足を運ぶ楽しみもあり、相手の自治体も誘致にもなるため、地方活性化も期待されています。

ふるさと納税ワンストップ特例制度とは

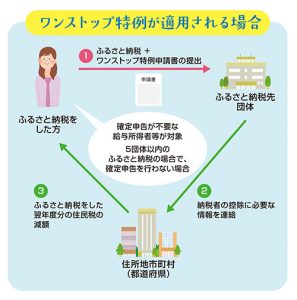

ふるさと納税ワンストップ特例制度とは平成27年の4月1日に創設され、確定申告をしなくてもふるさと納税の寄付金控除を受けられる仕組みのことを言います。

たとえば会社員の方ですと会社側で年末調整を行うので、通常は自分で確定申告をする必要がないですが、ふるさと納税の場合年末調整ではふるさと納税の控除は受けられないため、別途控除の手続きを行う必要があります。

しかしワンストップ特例制度を活用すれば、確定申告の手続きをせずにふるさと納税の控除を受けられるのです。

ワンストップ特例制度の条件は?

・寄付を行った年の所得について確定申告の必要がない方

・ふるさと納税先の自治体が1年間で5自治体まで。ただし6回以上ふるさと納税を行っていても5自治体以内であれば良い。

この両方の条件を満たせばその制度を活用できる仕組みとなっています。

住宅ローンを組んでいる人は注意

住宅ローンの控除対象は所得税ですので、ふるさと納税をしたあとに確定申告を行った場合、所得税も控除対象となりますので、住宅ローン控除を利用しながら確定申告を行うと控除対象分が減ってしまう可能性があります。

こうした場合、ふるさと納税ワンストップ特例制度を利用すれば住宅ローン控除とも併用できます。

ワンストップ特例制度は住民税のみが控除対象なためです。

その場合、住宅ローン減税の利用1年目は確定申告が必要なためワンストップ特例制度は利用できませんが、2年目以降であれば利用可能です。

手続きはその都度必要

なお、確定申告の場合は1年に1度、確定申告の時期に手続きをすればいいですが、ふるさと納税ワンストップ特例制度を活用する際には寄付の都度手続きが必要となります。

そのため、面倒な手続きは1回で済ませたいという方や、複数の自治体になるべく寄付をしたいと考えている方よりも、寄付の回数が少ない方の方が適していると言えるでしょう。

申し込み方法はいたって簡単で、ワンストップ特例制度の申請用紙と本人確認ができる書類を対象の自治体に送付するだけで完了します。

医療費控除を申請する場合は使えない

1年間で一定額以上の医療費が発生した場合、医療費控除申請を行うため確定申告をすることになると思いますが、その場合確定申告をした時点で、その前にワンストップ特例制度を申請していたとしても無効となります。

その場合は確定申告で寄付金控除の申告を改めて行う必要がありますので、ご注意ください。

デメリット

出典URL:https://www.bing.com/

一方、ふるさと納税のデメリットについて考えてみましょう。

税金の控除には制限がある

まずはふるさと納税は年収額に関係なく利用できますが、メリットの一つである税金の控除を考えた場合、実質負担額を2,000円から寄付できますが、控除できる金額には上限があります。控除金額の目安はおよそ住民税の1割程度になります。

上限額を超えて寄付しすぎてしまうと、かえって自己負担額が増えてしまいますので、総務省でまとめられている納税上限額の早見表と見比べながら実際の控除額、自己負担額を計算しなくてはいけません。扶養家族がいるかどうかなどでも住民税は変わってきますので、留意しておいてください。

簡易シュミレーターで見てみると、限度額計算では年収200万円からお得になるようです。

それよりも下回っている年収の場合は、ふるさと納税控除金額の簡易シュミレーターなどを利用して計算してみると良いです。

ただしこちらはあくまでも簡易的に計算するものですので、住宅ローン控除や医療費控除については仮定されていないことをあらかじめご承知おきください。

持ち出しが発生する

よく考えてみればそうなのですが、ふるさと納税はあくまでも寄付をする制度ですので、先に寄付金を支払ってすぐに税金控除されるわけではありません。

たとえば4月にふるさと納税を行った場合、翌年の確定申告で申請して初めて税金控除されるわけであり、ワンストップ特例制度を使ったとしても所得税からの控除はされず、ふるさと納税を行った翌年の6月以降に支払う住民税の減額という形で控除が行われます。

まとめ

いかがでしょうか。

よく耳にするようになったふるさと納税について、改めて調べてみると意外と知らなかったこともあったのではないでしょうか。

特にワンストップ特例制度については、賢く活用すればさらにお得に利用することが分かりました。

ぜひとも皆さんの生活に役立てていただき、心もお財布もほっこりとしていただければ幸いです。

また、記事の内容が「参考になった!」と言う方は、SNSアイコンに「いいね」登録をしていただけると励みになります。

最後まで読んでいただきありがとうございました。